DR007上行至1.92%

摘 要

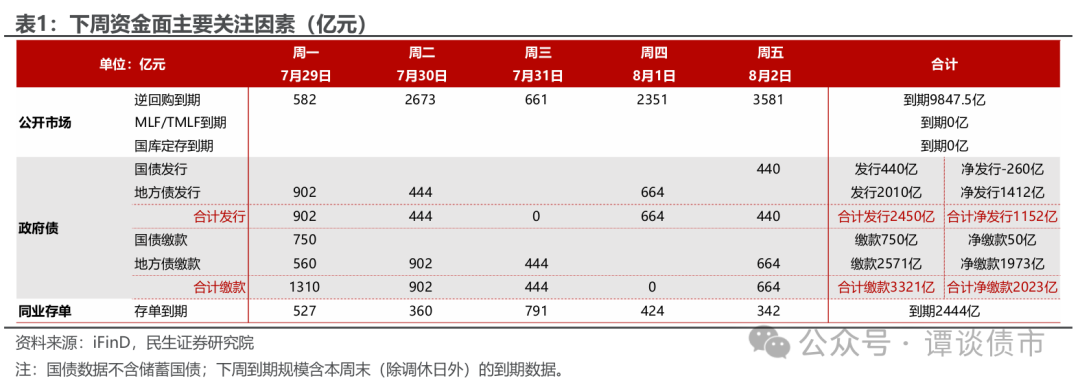

1、7.29-8.2资金面关注因素:

(1)逆回购到期9847.5亿元;(2)政府债净缴款2023亿;(3)同业存单到期2444亿元。

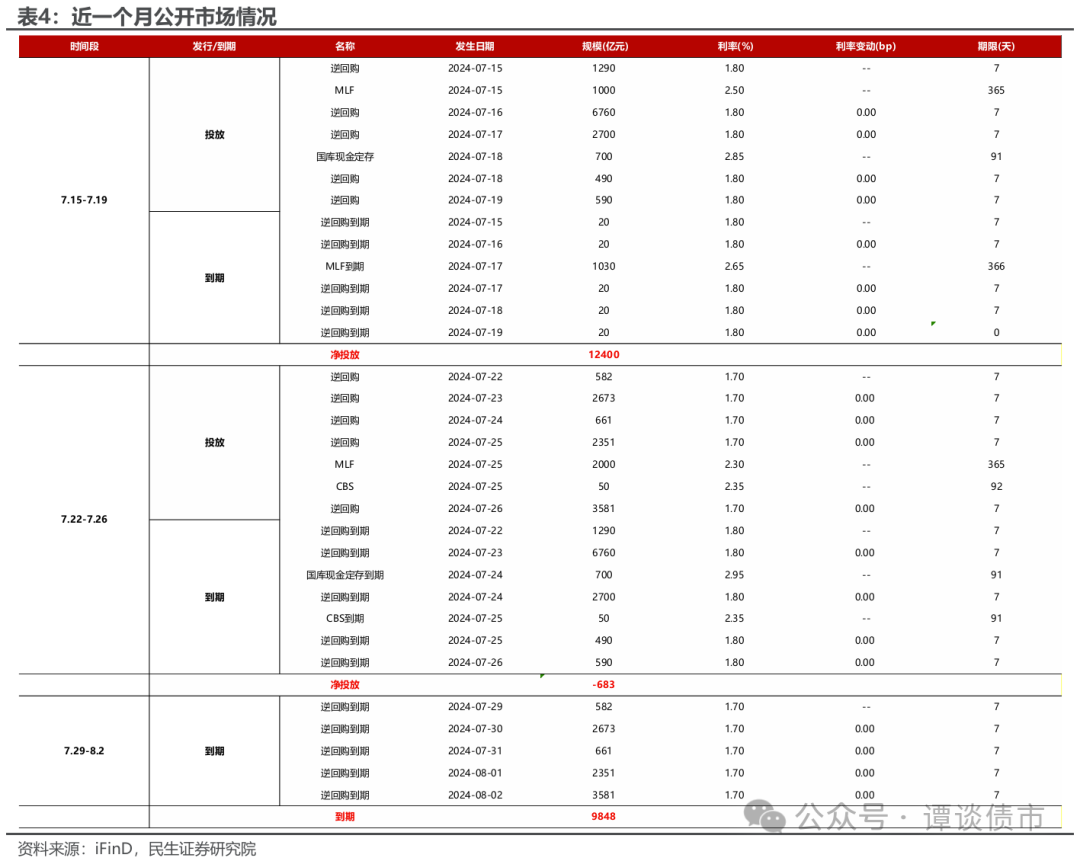

2、7.22-7.26公开市场情况:

7.22-7.26,公开市场净投放-683亿元。7天逆回购投放9848亿元,到期11830亿元,国库现金定存到期700亿元,CBS到期50亿元。

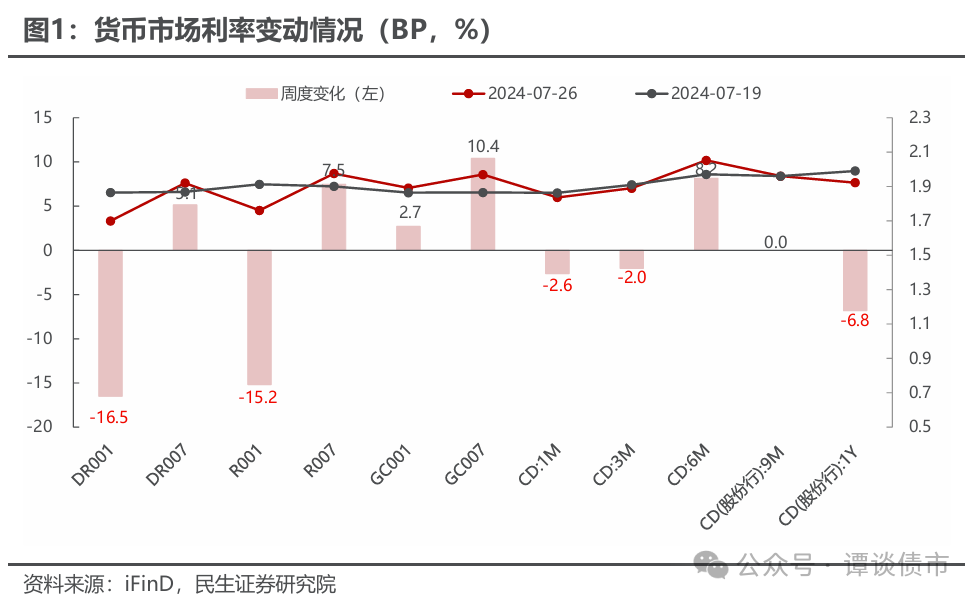

3、7.22-7.26货币市场利率变动:

货币市场利率走势:(1)DR001下行16.5BP至1.7%,DR007上行5.1BP至1.92%,R001下行15.2BP至1.76%,R007上行7.5BP至1.98%;(2)CD:1M下行2.6BP至1.84%,CD:3M下行2BP至1.89%,CD:6M上行8.2BP至2.05%,CD(股份行):9M下行0BP至1.96%,CD(股份行):1Y下行6.8BP至1.92%。

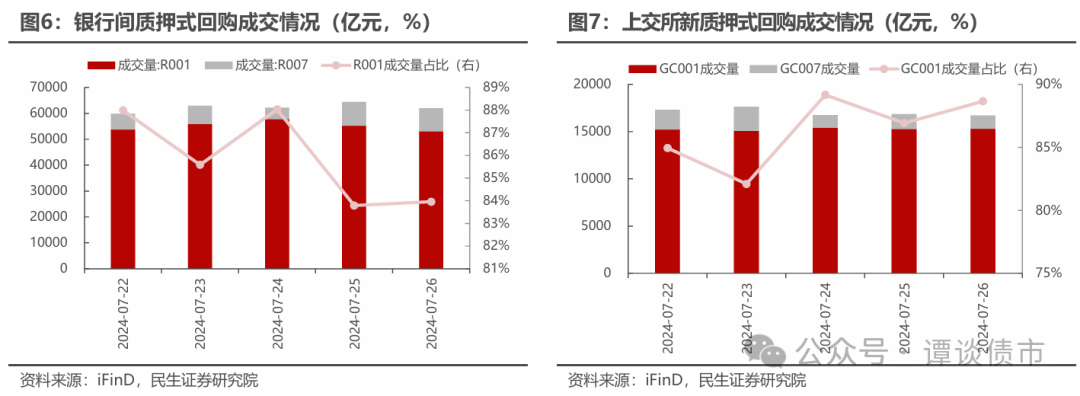

银行间质押式回购日均成交额64225亿元,比07/15-07/19增加3192亿元。其中,R001日均成交额55139亿元,平均占比85.9%;R007日均成交额7122亿元,平均占比11.1%。上交所新质押式国债回购日均成交额为17675亿元,比07/15-07/19增加419亿元。其中,GC001日均成交额15253亿元,平均占比86.4%;GC007日均成交额1793亿元,平均占比10.1%。

4、7.22-7.26同业存单一级市场跟踪:

07/22-07/26四类主要银行同业存单发行总额为7977亿元,净融资额为217亿元,对比07/15-07/19主要银行发行总额7371亿元,净融资额1693亿元,发行规模增加,净融资额减少。分主体来看,城商行发行规模最高,国有净融资额最高。分期限看,1Y存单发行规模最高,1Y存单净融资额最高。从发行成功率来看,国有行、3M、AA发行成功率最高,发行成功率分别为99%、90%、90%。

各期限发行利率分化,1M、3M、6M、9M(股份行)、1Y(股份行)发行利率分别变动-2.6BP、-2BP、8.2BP、0BP、-6.8BP至1.8%、1.9%、2.1%、2%、1.9%。各主体发行利率下行,股份行、国有行、城商行、农商行1Y同业存单发行利率分别变动-6.8BP、-6.3BP、-5.2BP、-7.3BP至1.9%、1.9%、2%、2%。

各主体发行利差分化,各期限利差分化,此外,股份行1Y CD与R007的利差变动-14.26BP至-5.34BP,1Y CD与R001的利差变动8.37BP至16.11BP。1Y CD-1年期MLF利差变动13.2BP至-37.8BP。

5、7.22-7.26同业存单二级市场跟踪:

1M、3M、6M、9M、1Y存单收益率分别变动-4.88BP、-3.8BP、-5.07BP、-6.55BP、-6.5BP至1.77%、1.82%、1.88%、1.9%、1.9%。股份行、国有行、农商行1Y存单收益率分别变动-6.73BP、-6.75BP、-6.31BP至1.91%、1.89%、1.95%。

主体利差分化、等级利差分化、期限利差分化。此外,“1Y CD–1Y MLF”利差变动13.27BP至-39.47BP,“1Y CD-10Y 国债”利差变动-0.03BP至-28.91BP。

风险提示:政策不确定性;基本面变化超预期。

1

下周资金面关注因素

下周资金面关注因素有:

(1)逆回购到期9847.5亿元;

(2)政府债净缴款2023亿元;

(3)同业存单到期2444亿元。

2

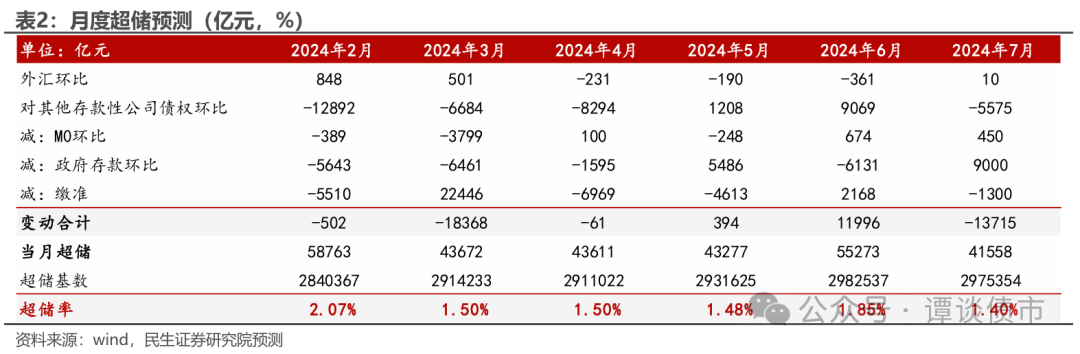

超储情况跟踪

我们预测2024年2月-2024年7月的月度超储率如下。

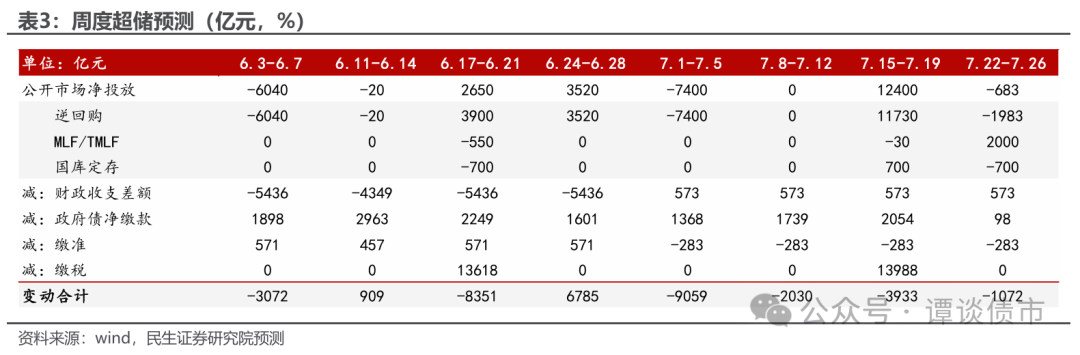

2024年6-7月周度超储影响因素变动预测如下。

3

公开市场操作情况

7.22-7.26,公开市场净投放-683亿元。7天逆回购投放9847.5亿元,到期11830亿元,国库现金定存到期700亿元。

7.29-8.2,公开市场到期9847.5亿元。为7天逆回购到期9847.5亿元。

4

货币市场跟踪

7.15-7.19货币市场相关利率走势:

(1)资金利率分化:DR001下行16.5BP至1.7%,DR007上行5.1BP至1.92%,R001下行15.2BP至1.76%,R007上行7.5BP至1.98%;

(2)同业存单利率分化:CD:1M下行2.6BP至1.84%,CD:3M下行2BP至1.89%,CD:6M上行8.2BP至2.05%,CD(股份行):9M下行0BP至1.96%,CD(股份行):1Y下行6.8BP至1.92%。

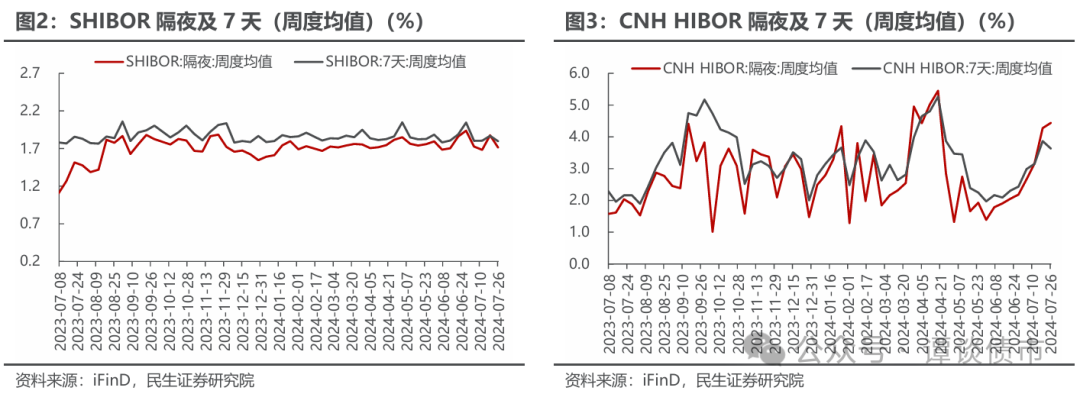

(3)SHIBOR利率:隔夜、7天利率周度均值分别较上周变动-16BP、-7.12BP至1.72%、1.8%;

(4)CNH HIBOR利率:隔夜、7天利率周度均值分别较上周变动16.49BP、-23.81BP至4.44%、3.63%。

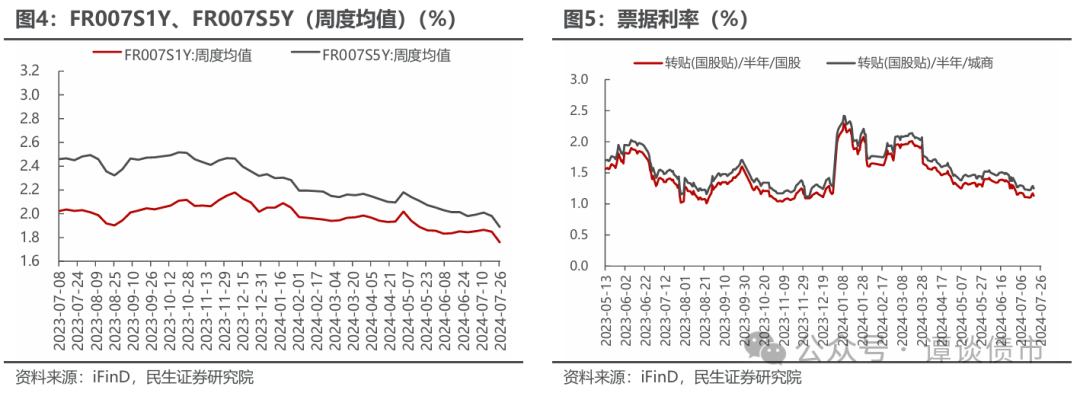

(5)利率互换收盘利率:FR007S1Y、FR007S5Y利率周度均值分别较上周变动-8.91BP、-9.16BP至1.76%、1.89%。

(6)票据利率:半年国股转贴利率、半年城商转贴利率分别较上周变动-5.2BP、-5.2BP至1.08%、1.2%。

银行间质押式回购日均成交额64225亿元,比07/15-07/19增加3192亿元。其中,R001日均成交额55139亿元,平均占比85.9%;R007日均成交额7122亿元,平均占比11.1%。

上交所新质押式国债回购日均成交额为17675亿元,比07/15-07/19增加419亿元。其中,GC001日均成交额15253亿元,平均占比86.4%;GC007日均成交额1793亿元,平均占比10.1%。

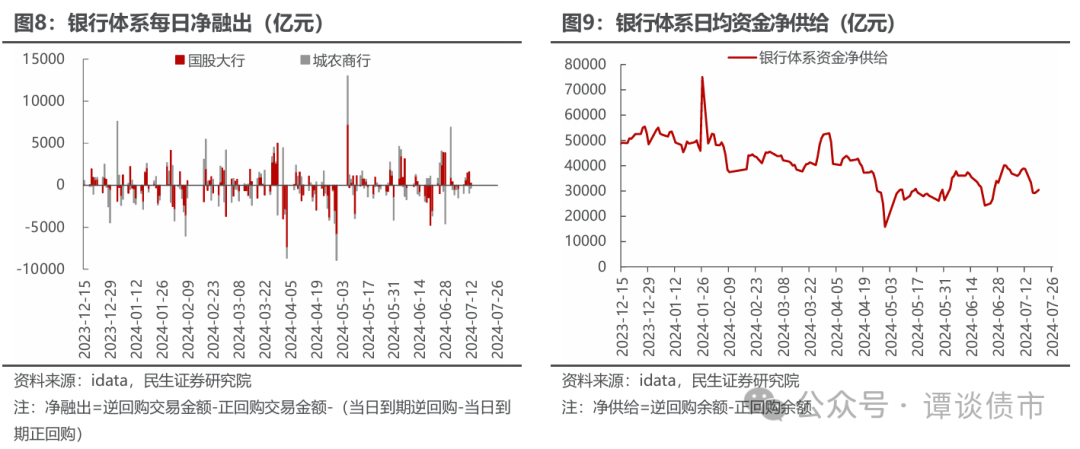

07/22-07/26,银行体系资金净融出(考虑到期)共计6272亿元,较07/15-07/19变动14627亿元。其中,国股大行净融出6169亿元,较07/15-07/19变动16803亿元,城农商行净融出103亿元,较07/15-07/19变动-2176亿元。

从净供给水平来看,07/22-07/26银行体系净供给平均3.56万亿元,较07/15-07/19变动5239亿元,周内净供给水平增加,07/22较07/26变动3838亿元至3.67万亿元。

5

同业存单周度跟踪

5.1同业存单一级市场跟踪

5.1.1同业存单发行和净融资

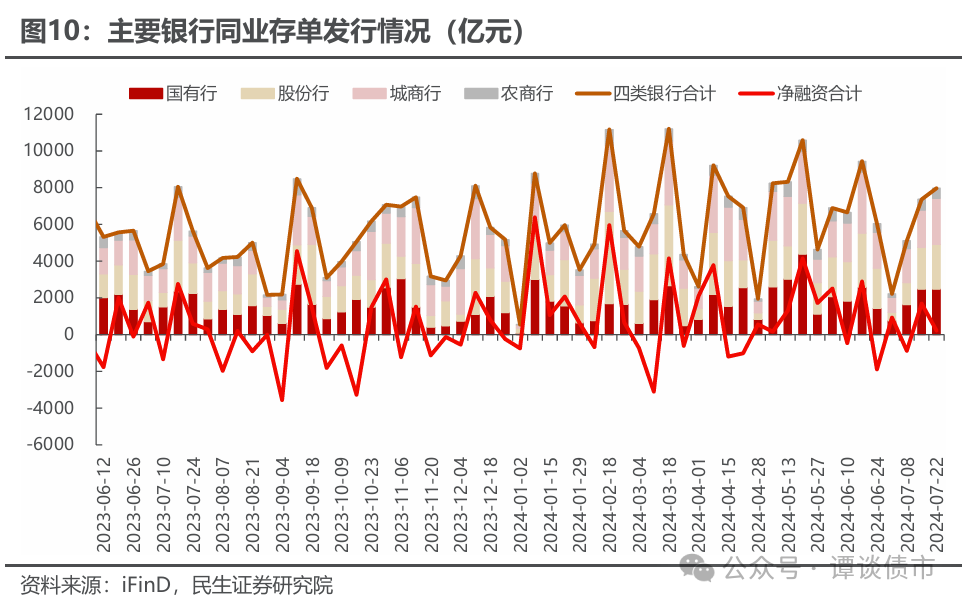

07/22-07/26四类主要银行同业存单发行总额为7977亿元,净融资额为217亿元,对比07/15-07/19主要银行发行总额7371亿元,净融资额1693亿元,发行规模增加,净融资额减少。

分主体来看,城商行发行规模最高,国有行净融资额最高。国有行、股份行、城商行、农商行分别发行2487亿元,2422亿元,2518亿元,550亿元,占比分别为31%、30%、32%、7%;净融资额分别为266亿元,-6亿元,182亿元,-225亿元。

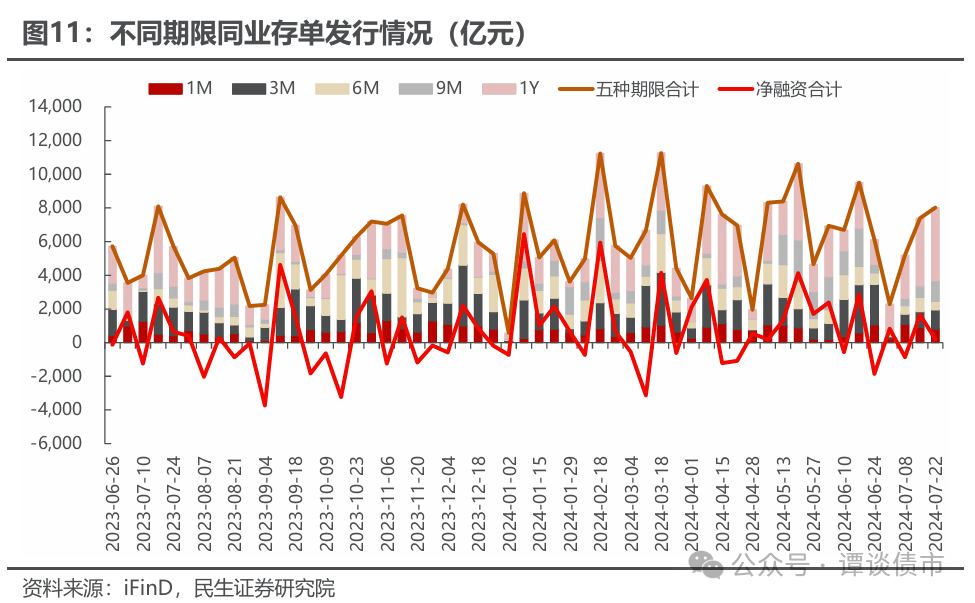

分期限看,1Y存单发行规模最高,1Y存单净融资额最高。1M、3M、6M、9M、1Y期限发行规模分别为802 亿元,1147亿元,505亿元,1235 亿元,4329亿元,占比分别为10%,14%,6%,15%,54%;净融资额分别为-194亿元,-972亿元,-956亿元,995 亿元,1322亿元。

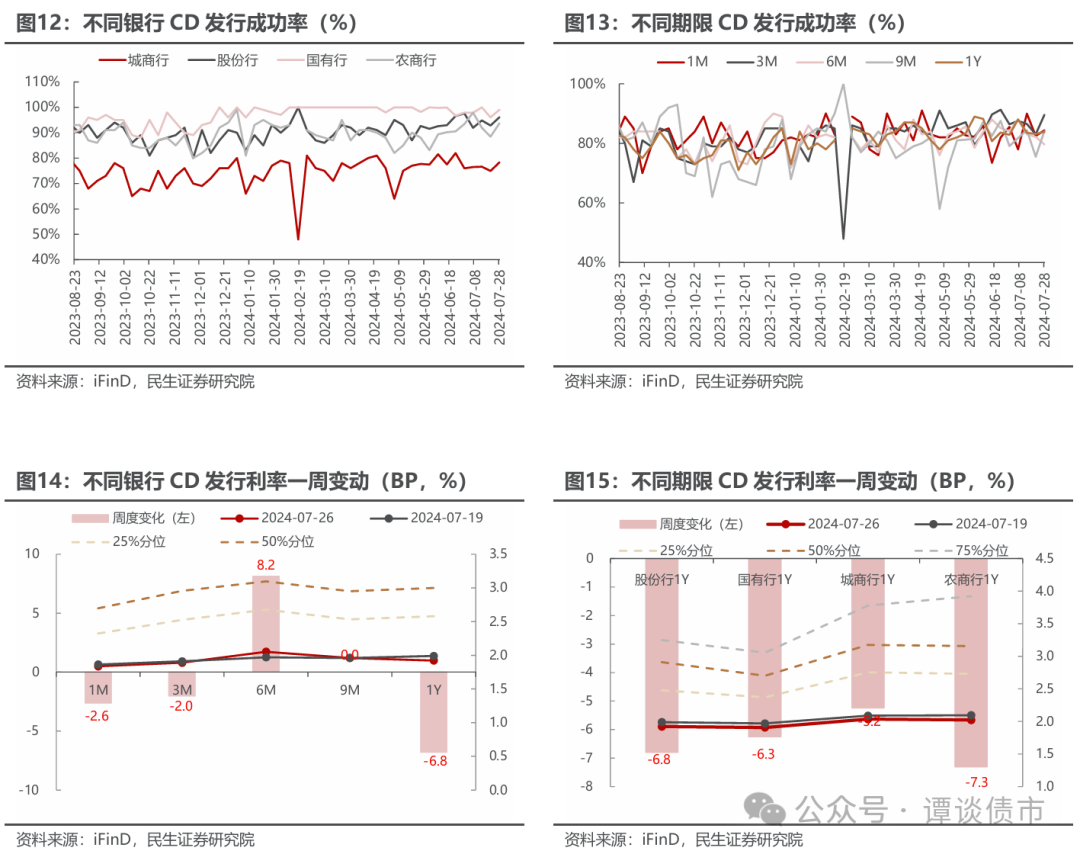

从发行成功率来看,国有行发行成功率最高,城商行、股份行、国有行、农商行发行成功率分别为78%、96%、99%、94%;3M发行成功率最高,1M、3M、6M、9M、1Y同业存单发行成功率分别为84%、90%、80%、84%、84%;AA发行成功率最高,AA、AA+、AAA同业存单发行成功率分别为90%、82%、85%。

5.1.2同业存单发行利率跟踪

从不同期限发行利率来看,07/22-07/26各期限发行利率分化,1M、3M、6M、9M(股份行)、1Y(股份行)发行利率分别变动-2.6BP、-2BP、8.2BP、0BP、-6.8BP至1.8%、1.9%、2.1%、2%、1.9%。

从不同银行发行利率来看,07/22-07/26各主体发行利率下行,股份行、国有行、城商行、农商行1Y同业存单发行利率分别变动-6.8BP、-6.3BP、-5.2BP、-7.3BP至1.9%、1.9%、2%、2%。

5.1.3同业存单发行利差跟踪

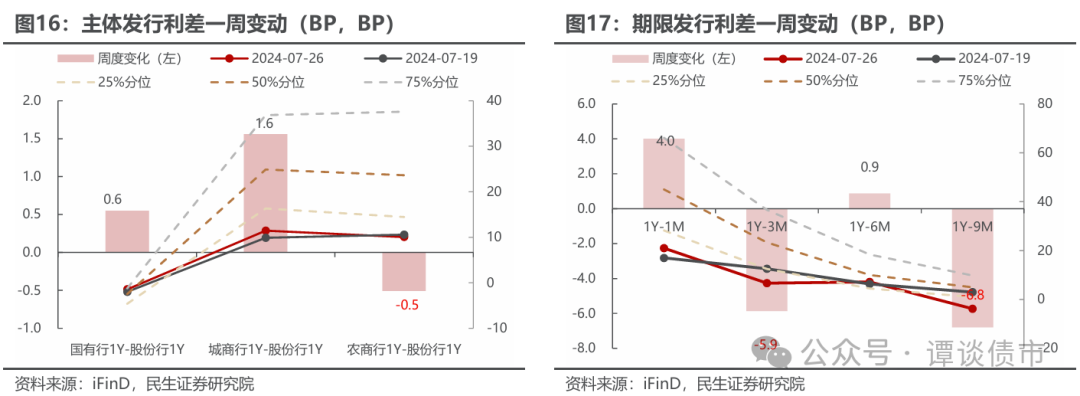

07/22-07/26主体发行利差分化,国有行1Y-股份行1Y、城商行1Y-股份行1Y、农商行1Y-股份行1Y同业存单发行利差分别变动0.6BP、1.6BP、-0.5BP至-1.5BP、11.4BP、10.1BP。

07/22-07/26期限利差分化,1Y-1M、1Y-3M、1Y-6M、1Y-9M同业存单发行利差分别变动4BP、-5.9BP、0.9BP、-6.8BP至21BP、6.7BP、7.2BP、-3.8BP。

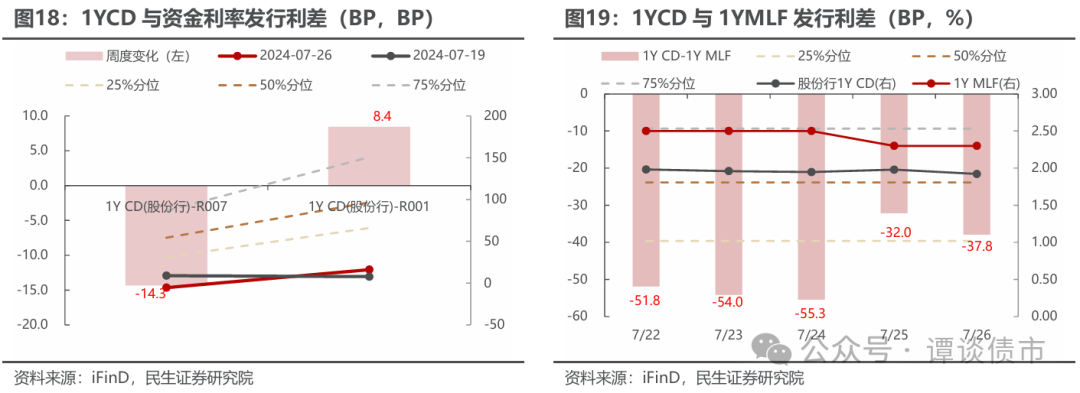

此外,股份行1Y CD与R007的利差变动-14.26BP至-5.34BP,1Y CD与R001的利差变动8.37BP至16.11BP。1Y CD-1年期MLF利差变动13.2BP至-37.8BP。

5.2 同业存单二级市场跟踪

5.2.1同业存单收益率跟踪

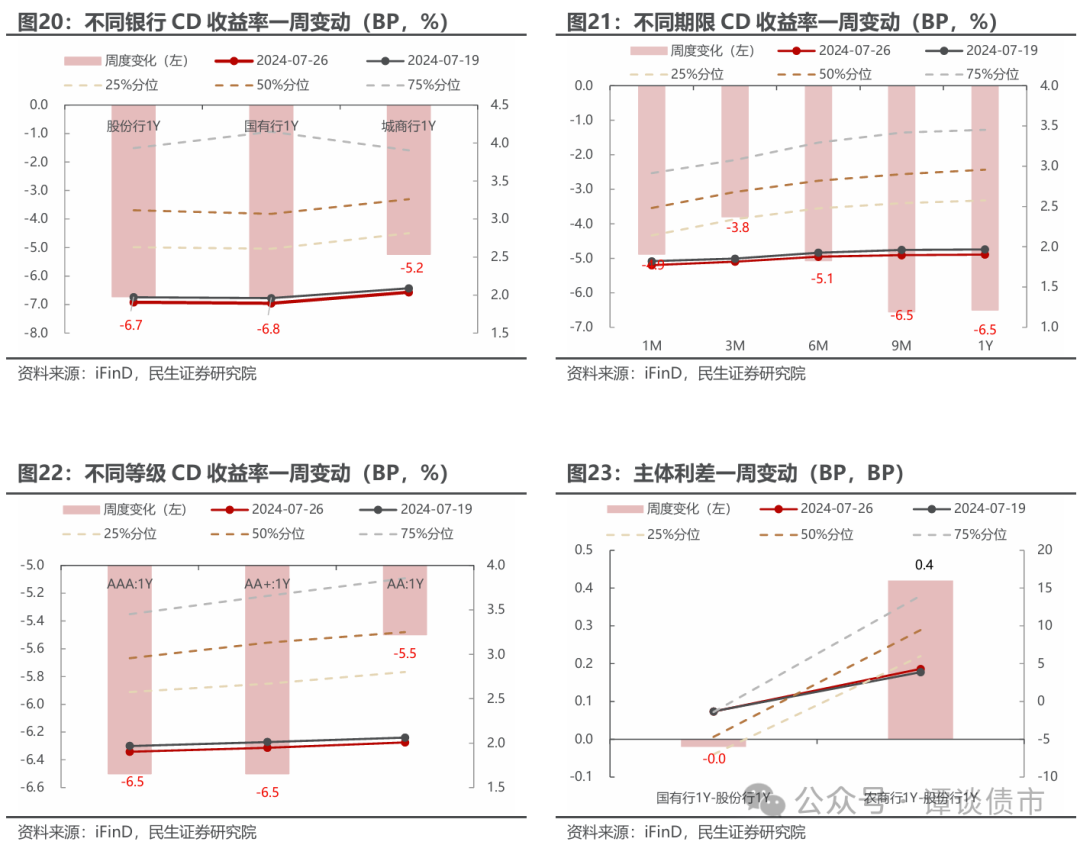

分期限看,07/22-07/26各期限存单收益率下行。1M、3M、6M、9M、1Y存单收益率分别变动-4.88BP、-3.8BP、-5.07BP、-6.55BP、-6.5BP至1.77%、1.82%、1.88%、1.9%、1.9%。

分主体看,07/22-07/26各主体存单收益率下行。股份行、国有行、农商行1Y存单收益率分别变动-6.73BP、-6.75BP、-6.31BP至1.91%、1.89%、1.95%。

分等级看,07/22-07/26各等级存单收益率下行。AAA、AA+、AA等级1年期存单收益率分别变动-6.5BP、-6.5BP、-5.5BP至1.9%、1.95%、2.01%。

5.2.2同业存单收益率利差跟踪

07/22-07/26,主体利差分化。国有行1Y-股份行1Y、农商行1Y-股份行1Y存单利差分别变动-0.02BP、0.42BP至-1.33BP、4.3BP。

07/22-07/26,等级利差分化。AA+(1Y)-AAA(1Y)、AA(1Y)-AAA(1Y)存单利差分别变动0BP、1BP至4.5BP、10.5BP。

07/22-07/26,期限利差分化。1Y-1M、1Y-3M、1Y-6M、1Y-9M存单利差分别变动-1.62BP、-2.7BP、-1.43BP、0.05BP至13.14BP、8.75BP、2.63BP、0.75BP。

此外,“1Y CD–1Y MLF”利差变动13.27BP至-39.47BP,“1Y CD-10Y 国债”利差变动-0.03BP至-28.91BP。

风险提示

1)政策不确定性:货币政策、财政政策可能超预期变化;

2)基本面变化超预期:经济基本面变化可能超预期。